Renteverwachting voor korte rentevaste periode

Als er gesproken wordt over de rente van de ECB gaat het meestal om de zogenaamde refirente. De refirente is momenteel reeds 0,000%. De refirente wordt ook wel herfinancieringsrente genoemd. De refirente is de rente die banken moeten betalen aan de ECB wanneer zij geld bij de ECB opnemen. Banken maken gebruik van deze faciliteit als ze liquiditeit te kort komen. Wanneer financiële instellingen geld nodig hebben, dan kunnen ze dat geld uit de markt proberen te halen. In dat geval wordt de hoogte van de rente bepaald door de markt. Bekende rentetarieven voor de interbancaire markt zijn Euribor en Eonia. Omdat financiële instellingen deze keuzemogelijkheden hebben, reageert de bancaire marktrente heel sterk op eventuele renteverhogingen en renteverlagingen van de ECB. Hierdoor is de refirente een goed instrument voor de ECB om invloed uit te oefenen op de marktrente. De ECB gebruikt de refirente daarom voor het beheersen van de geldmarkt en voor het beheersen van de inflatie.

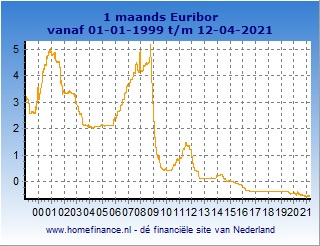

Het verruimde beleid van vorig jaar van de ECB leidde tot meer liquiditeit in het financiële stelsel. Daardoor zijn de Euribor - rentes (Euro Interbank Offered Rate) gelijk gebleven, zelfs iets gedaald (eind 2020 nog steeds onder nul, -0,554 % (1 maands Euribor)). De hoogte van de Euribor is afhankelijk van verschillende factoren. Belangrijk is de economische situatie in de wereld. Gaat het economisch voor de wind en er is veel vraag naar leningen, dan wordt lenen duurder. Gezien de werldwijde onzekerheid is hier dus op moment niets zinnigs over te zeggen.

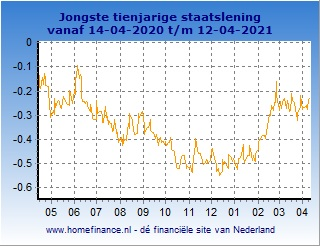

Renteverwachting voor langere rentevaste periode

Op basis van het nog steeds historisch lage renteniveau lijkt het momenteel aantrekkelijk een wat langere rentevaste periode te kiezen. Men is echter van mening dat het gezien het grillige karakter van de renteontwikkeling (mede vanwege het uitbreken van de coronacrisis) onmogelijk is om de rentestanden voor de langere termijn te voorspellen. Nationale overheden en centrale banken hebben een omvangrijk pakket aan noodmaatregelen aangekondigd om het vertrouwen te herstellen. De ECB zet haar programma voor het opkopen van obligaties ter waarde van 750 miljard euro – in elk geval tot het einde van 2020 – voort. Met deze maatregelen houden bedrijven en gezinnen toegang tot krediet en wordt voorkomen dat de rente op leningen sterk oploopt. De verwachting is dat de Europese economie afgelopen jaar afstevent op een recessie waardoor de ECB de rente voorlopig niet zal gaan verhogen. Ook heeft de ECB besloten banken extra te gaan ondersteunen. Zij kunnen nu geld lenen tegen -1 procent rente in plaats van -0,75 procent. Als gevolg van de steunmaatregelen zijn de kapitaalmarktrentes iets opgeveerd. De hoogte van de ‘lange’ hypotheekrentetarieven hangt sterk af van hoe deze rente zich ontwikkelt. Ook de renteopslag die banken betalen, is van invloed op deze hypotheektarieven. Deze renteopslagen waren in 2020 toegenomen. Men verwacht dan ook dat de hypotheekrente licht zal stijgen, zowel bij leningen met een korte als met een lange rentevaste periode. Uiteraard vanwege de onzekerheid waagt men zich dan ook niet aan voorspellingen en nemen daarom geen rentevisie mee in de keuze van de rentevast periode.